Dramatischer Wandel im Bankensektor

Die deutsche Bankenlandschaft befindet sich in einem dramatischen Wandel. Besonders betroffen sind die Volksbanken und Sparkassen, die traditionell mit ihrer Kundennähe geworben haben.

Doch die Realität der Finanzwelt macht auch vor diesen Institutionen nicht halt. Durch Fusionen, wie die kürzlich vollzogene zwischen der Frankfurter Volksbank und der Raiffeisen-Volksbank Aschaffenburg, entstehen zwar finanzstarke Einheiten, aber um welchen Preis?

Größte Herausforderungen an der Spitze

Eva Wunsch-Weber, die künftige Chefin des nun größten genossenschaftlichen Regionalinstituts Deutschlands, steht vor der Herausforderung, Wachstum und Kundennähe unter einen Hut zu bringen.

Die Frankfurter Volksbank, die durch die Fusion auf eine Bilanzsumme von rund 19 Milliarden Euro anwächst, muss beweisen, dass sie trotz ihrer Größe die lokale Verbundenheit nicht verliert.

Eine schrumpfende Anzahl von Instituten

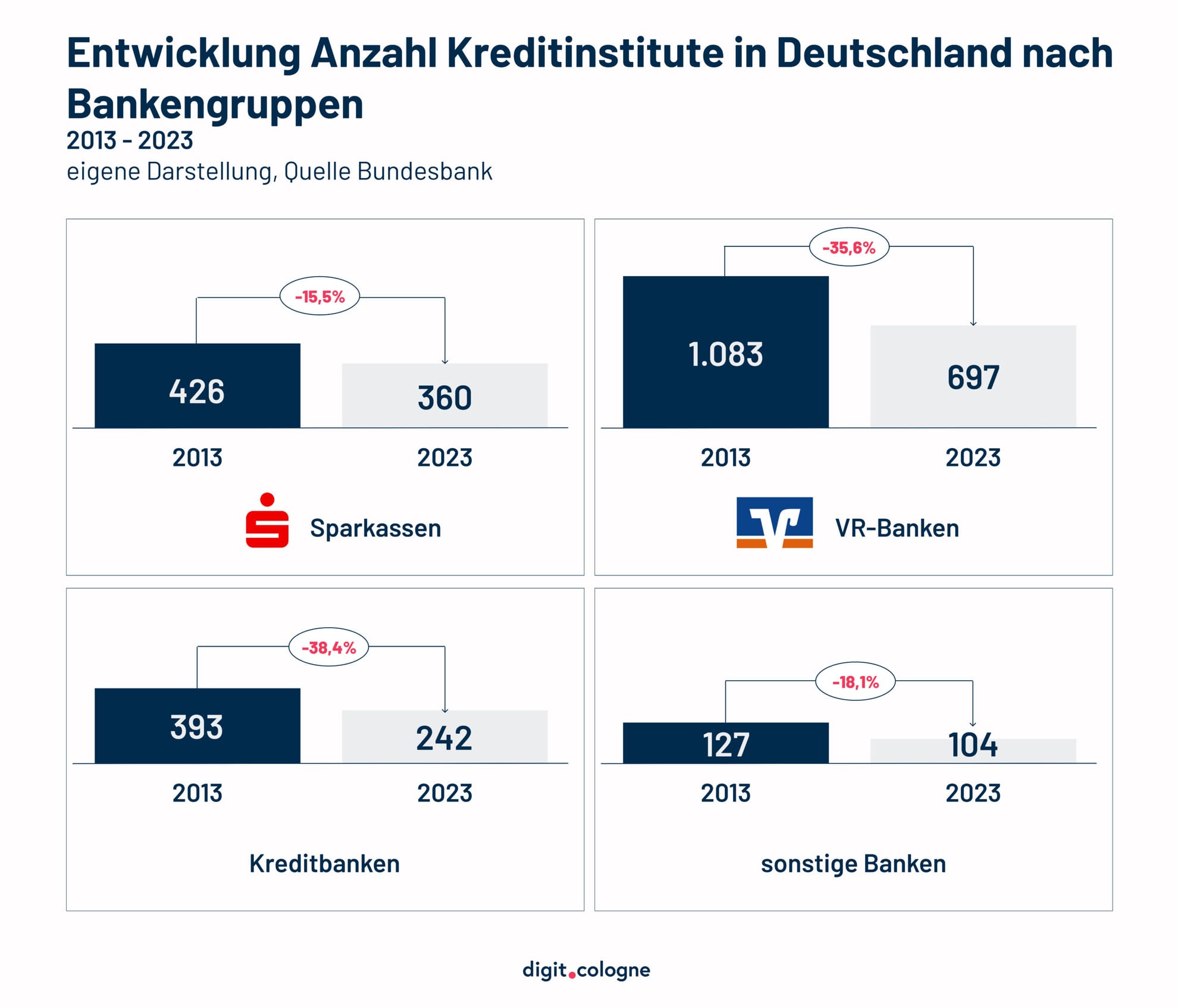

Seit 1990 hat sich die Anzahl der selbstständigen Volks- und Raiffeisenbanken in Deutschland von über 3300 auf knapp 700 reduziert. Bei den Sparkassen sieht die Lage ähnlich aus: Die Zahl der selbstständigen Institute hat sich in den letzten 35 Jahren auf etwa 350 halbiert.

Diese Entwicklung wird von einer drastischen Reduzierung der Filialnetze begleitet. Waren es bei den Sparkassen vor zehn Jahren noch fast 12.000 Filialen, sind es heute nur noch etwa 7.000. Die Volks- und Raiffeisenbanken verzeichnen einen ähnlichen Rückgang.

Regulatorische Hürden und Digitalisierungsdruck

Die Gründe für diese Konsolidierungswelle sind vielfältig: Verschärfte regulatorische Anforderungen seit der Finanzkrise 2008, hohe Kosten der Digitalisierung und Schwierigkeiten bei der Personalrekrutierung zwingen viele kleinere Banken, ihre Selbstständigkeit aufzugeben und den Schutz in größeren Einheiten zu suchen.

Finanzieller Aufschwung und strukturelle Probleme

Trotz des finanziellen Aufschwungs, den die Banken zuletzt erlebten – die Sparkassen erzielten 2023 einen Vorsteuergewinn von fast sieben Milliarden Euro und die Genossenschaftsbanken verdreifachten ihren Gewinn auf rund 14 Milliarden Euro –, warnen Experten davor, dass diese positiven Zahlen nicht über die strukturellen Probleme hinwegtäuschen sollten.

Viele der fusionierten Institute hatten zuvor mit schwachen Geschäftsfeldern wie dem Immobiliengeschäft zu kämpfen.

Die Zukunft der regionalen Bankenlandschaft

Die Frage bleibt: Können die neu entstandenen Großbanken auf regionaler Ebene das Versprechen der Kundennähe halten, das einst das Markenzeichen der kleineren Institute war? Oder werden sie in der Anonymität größerer Strukturen verschwinden, ähnlich den überregionalen Großbanken?