Die Trennung fällt in eine Zeit des Wandels

Was bei ABB bislang nur hinter vorgehaltener Hand besprochen wurde, ist nun offiziell: Der Industriekonzern will seine Robotik-Sparte abspalten.

Noch ist unklar, ob das IPO in Zürich oder Stockholm erfolgt, doch das Ziel steht fest: ABB Robotics, bislang integraler Bestandteil des Konzerns, soll ein eigenständiges börsennotiertes Unternehmen werden.

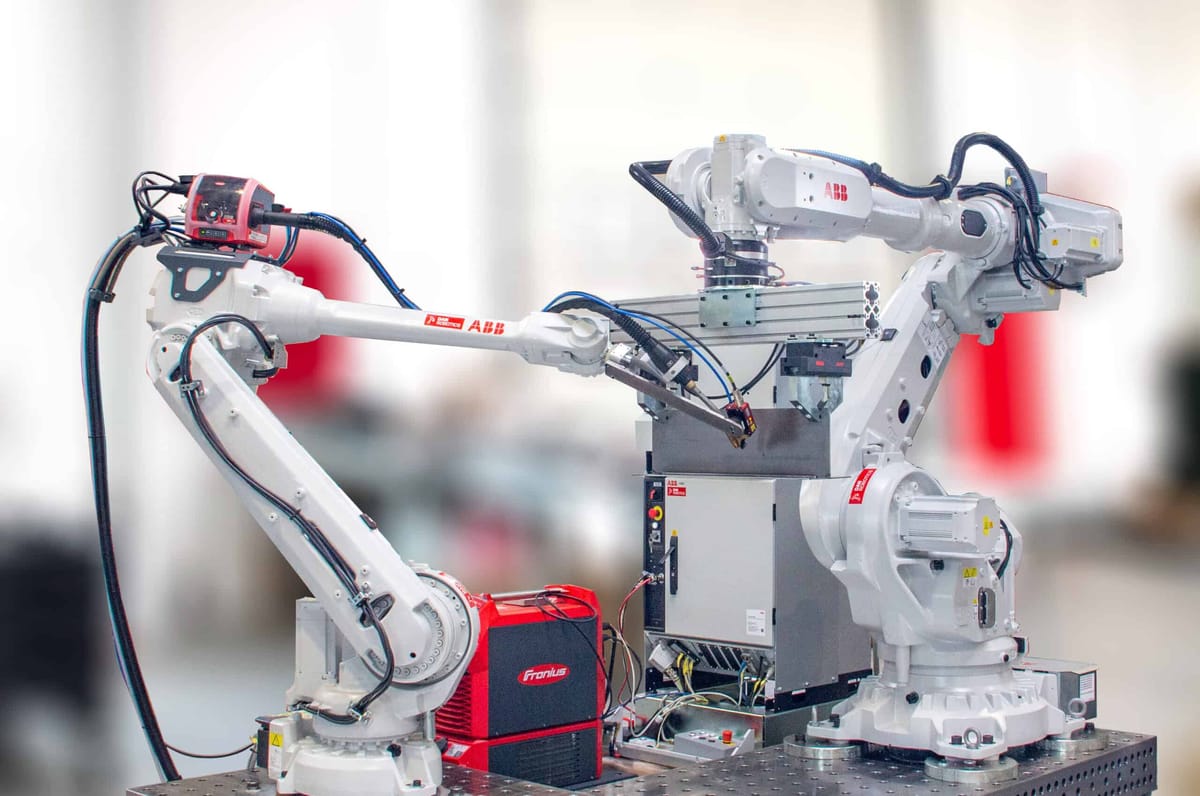

Mit einem Jahresumsatz von 2,3 Milliarden Dollar gehört die Sparte zu den größten der Branche – direkt hinter Fanuc aus Japan, vor KUKA und Yaskawa. Der Schritt markiert nicht nur die Fortsetzung des rigorosen Portfolioumbaus unter Ex-CEO Björn Rosengren und dessen Nachfolger Morten Wierod.

Er ist auch Ausdruck eines grundlegenden Strukturwandels in der Robotikindustrie – weg vom klassischen Industrieroboter hin zu flexibleren Lösungen wie Cobots, autonomen Systemen und Softwareplattformen.

Ein Geschäft mit Stolperstellen

So gut ABB Robotics international aufgestellt ist – mit Produktionsstandorten in China, Schweden und den USA – so hart trifft das Geschäft derzeit die Konjunkturflaute in der Automobilindustrie.

Die operative Marge lag 2024 bei nur 12,1 Prozent – deutlich unter dem Konzernschnitt von 18,1 Prozent. Für ein börsennotiertes Unternehmen, das Investoren anziehen will, ist das ein Problem. Analysten taxieren den Unternehmenswert auf 2,7 bis 3,3 Milliarden Dollar – basierend auf Vergleichszahlen anderer Roboterhersteller.

Eine klare Bewertung ist aber schwierig: ABB veröffentlicht bislang keine vollständige Bilanz der Sparte.

Auch intern war ABB Robotics kein einfaches Kind. In der Kapitalverteilung im Konzern fiel die Einheit regelmäßig ab – zu investitionsintensiv, zu margenarm, zu abhängig von Branchenzyklen. Die Logik hinter der Trennung ist deshalb nachvollziehbar: Wer keine Synergien mehr mitbringt, wird ausgelagert.

Was ABB gewinnt – und riskiert

Der Schritt gibt ABB zwei Dinge zurück, die in der heutigen Industriepolitik oft entscheidender sind als Größe: Fokus und Flexibilität. Während sich das neue Unternehmen auf Robotiklösungen spezialisieren kann, will ABB selbst sich stärker auf Automatisierung, Elektrifizierung und Software konzentrieren.

Bereits 2018 hatte man das Stromnetzgeschäft für acht Milliarden Dollar an Hitachi verkauft, 2021 folgte der Kupplungshersteller Dodge. Die Bilanz dieser Umbauten? Positiv: Die Aktie hat sich in den letzten fünf Jahren deutlich besser entwickelt als der europäische Industriesektor.

Doch das Risiko bleibt. Denn die Trennung erfolgt in einem für Robotik schwierigen Marktumfeld.

Zwar wächst der globale Markt langfristig – laut International Federation of Robotics lag der Wert 2023 bei 16,5 Milliarden Dollar – doch aktuell leidet die Branche unter Investitionszurückhaltung, hohen Zinsen und stagnierenden Aufträgen in der Auto- und Elektronikindustrie.

Wer in diesem Umfeld ein IPO wagt, braucht gute Storys und noch bessere Zahlen.

Ein IPO mit Signalwirkung

Trotz aller Risiken ist die geplante Abspaltung ein industriepolitisches Statement. ABB trennt sich nicht von einem Problemfall, sondern von einem potenziellen Wachstumssegment – und zeigt damit Selbstbewusstsein.

Die Beteiligungsgesellschaft der schwedischen Wallenberg-Familie, Großaktionär bei ABB, unterstützt den Schritt und will das neue Unternehmen in ihr öffentliches Portfolio aufnehmen. Für CEO Wierod ist es das erste große Zeichen: weniger Komplexität, mehr Ertragsqualität.

Die Reaktion an der Börse war positiv: Die ABB-Aktie stieg am Tag der Ankündigung um 1,4 Prozent. Doch das allein reicht nicht. Entscheidend wird sein, ob ABB Robotics als eigenständiger Player Investoren überzeugt – und ob ABB selbst die frei werdenden Ressourcen in profitablere Felder lenkt.