Amerikanische Aktien: Segen und Risiko zugleich

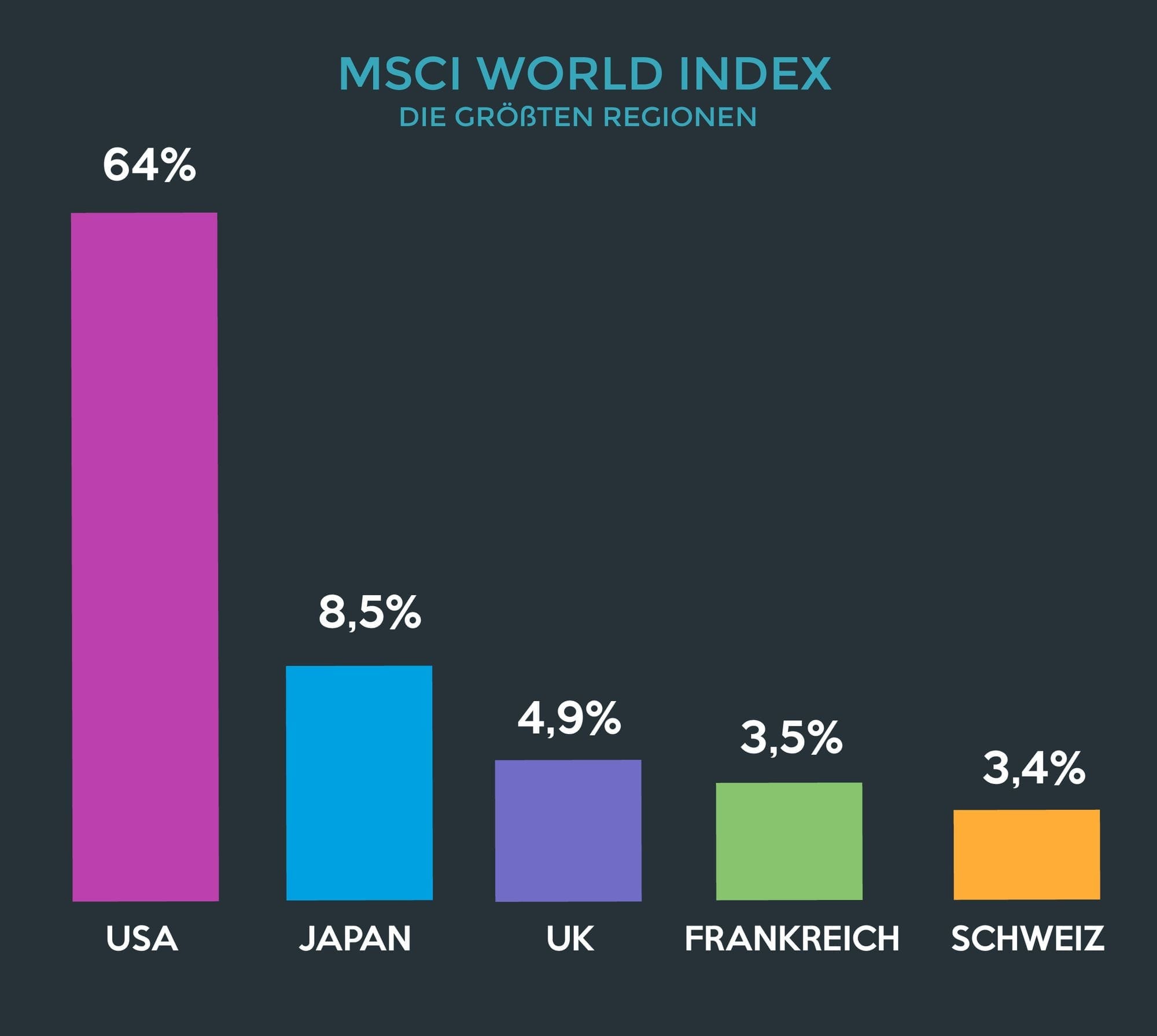

Die Kursrallye der US-Technologiegiganten hat in den letzten Jahren den MSCI World geprägt – und in eine gefährliche Schieflage gebracht. Über 70 Prozent des Index entfallen inzwischen auf Industrieländer, der Löwenanteil davon auf die USA. Die Folge: Das Rückschlagrisiko für Anleger steigt.

Für diese Abhängigkeit gibt es eine Lösung, die so simpel wie wirkungsvoll ist: Rebalancing. Dabei wird die ursprüngliche Gewichtung des Portfolios – etwa 70 Prozent Industrieländer und 30 Prozent Schwellenländer – regelmäßig wiederhergestellt.

Der Effekt? Ein besser ausbalanciertes Risiko und Schutz vor einseitigen Marktschwankungen.

Warum Rebalancing jetzt entscheidend ist

2024 war für den MSCI World ein Rekordjahr: Mit einem Plus von 26 Prozent ließ er den MSCI Emerging Markets, der lediglich 14 Prozent zulegte, deutlich hinter sich. Wer in den letzten Jahren keine Anpassung vorgenommen hat, hält heute ein Portfolio mit rund 75 Prozent Industrieländern und nur 25 Prozent Schwellenländern.

„Das Problem dabei: Anleger gehen unbewusst größere Risiken ein, als sie vielleicht möchten“, erklärt ein Analyst der Baader Bank. Die Lösung liegt im Umschichten. Gewinne aus US-Aktien können entnommen und in Schwellenländer investiert werden, um die ursprüngliche Aufteilung von 70:30 wiederherzustellen.

Nicht nur Theorie: Rebalancing in der Praxis

Zahlen lügen nicht, aber sie brauchen Kontext. Wer etwa in den letzten zehn Jahren nur den MSCI World besaß, konnte sein Kapital mehr als verdreifachen. Ein vergleichbares Investment in den MSCI Emerging Markets brachte lediglich eine Rendite von 62 Prozent.

Doch Rebalancing schützt vor epochalen Abstürzen. Anleger, die 2000 ihre Tech-Aktien reduzierten, erlitten beim Platzen der Dotcom-Blase deutlich geringere Verluste. Ein ähnlicher Vorteil zeigte sich nach der Japan-Blase der 90er Jahre.

Was bedeutet das für die Zukunft?

Selbst Experten sind sich einig: Die aktuelle Übergewichtung der USA könnte Anleger teuer zu stehen kommen, falls sich der Markt gegen sie wendet. Der ETF-Pionier Gerd Kommer verfolgt mit seinem Multifactor Equity ETF bereits eine andere Strategie.

Hier wird nicht nach Marktkapitalisierung, sondern nach wirtschaftlicher Bedeutung gewichtet. Das Ergebnis? Ein US-Anteil von nur 48 Prozent – und bisher eine etwas schwächere Performance.

Langfristig könnte sich jedoch genau diese konservative Gewichtung als Vorteil erweisen, wenn die Bewertungen amerikanischer Aktien ins Wanken geraten.

Das könnte Sie auch interessieren: