Die unterschätzte Macht der Gebühren

Obwohl die Auswirkungen von Gebühren auf die langfristige Vermögensbildung immens sind, erhalten sie nicht die Aufmerksamkeit, die sie verdienen. Klaus Porwoll, Gründer der Honorar-Finanzberatung PecuiArs, betont:

„Viele Anleger sehen nur die glänzenden Zahlen der Wertentwicklung und übersehen die schleichende Gefahr der Kosten.“

Diese können von Ausgabeaufschlägen über Verwaltungsgebühren bis hin zu versteckten Kosten reichen, die jedes Jahr unbemerkt anfallen und den Zinseszinseffekt untergraben.

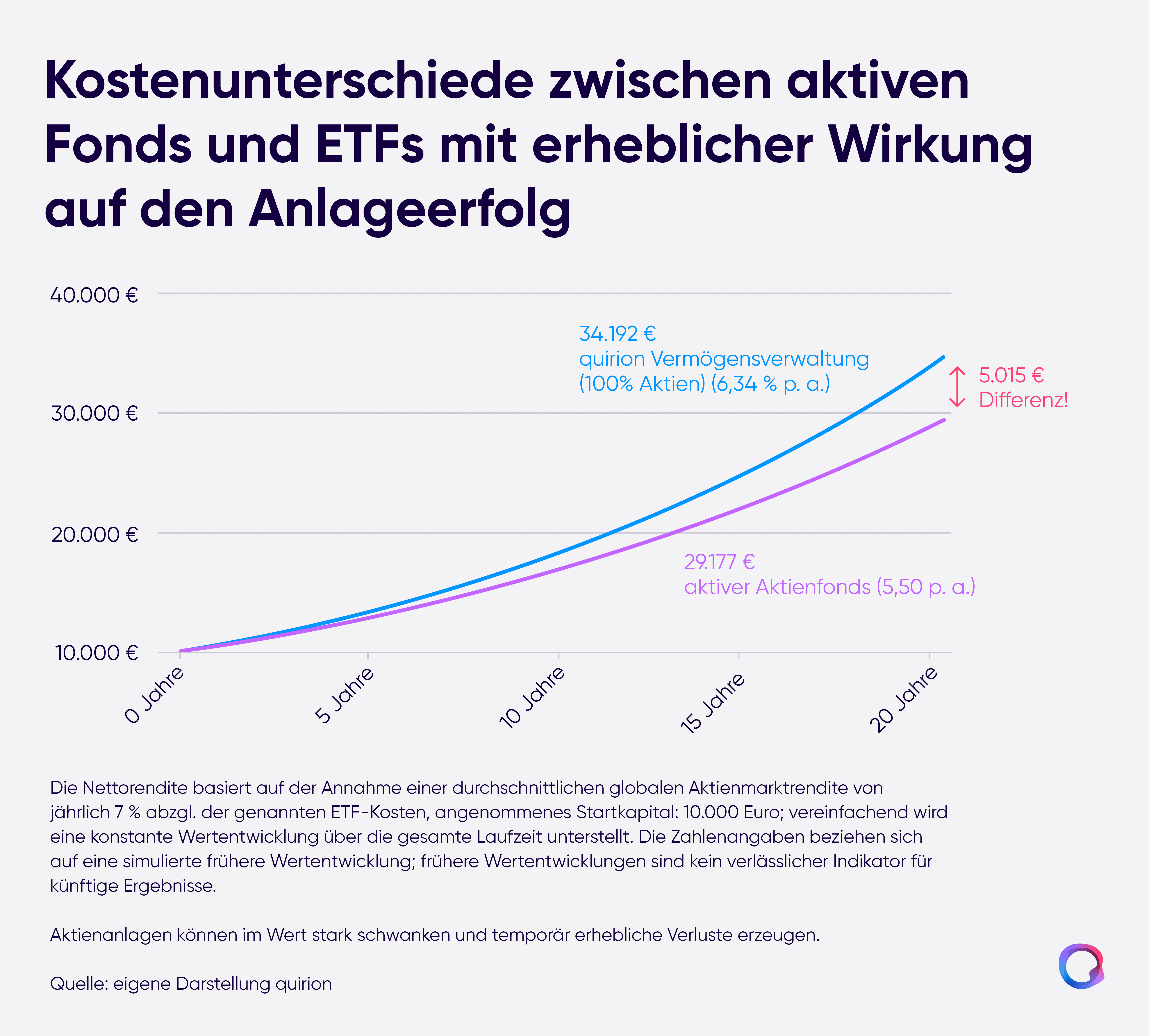

Der Kostenfaktor in Zahlen

Ein rechnerisches Beispiel verdeutlicht das Problem: Bei einer angenommenen Investition von 10.000 Euro in einen Aktienfonds mit einer durchschnittlichen Bruttorendite von 8% pro Jahr führen jährliche Verwaltungsgebühren von 1,5% nach 30 Jahren zu einem Endbetrag von 66.243 Euro.

Im Vergleich dazu würde ein ETF mit nur 0,5% Gebühren ein Endvermögen von 87.549 Euro erbringen – ein Unterschied von über 21.000 Euro, der sonst in den Taschen der Fondsgesellschaften verschwinden würde.

Kostentransparenz als Schlüssel

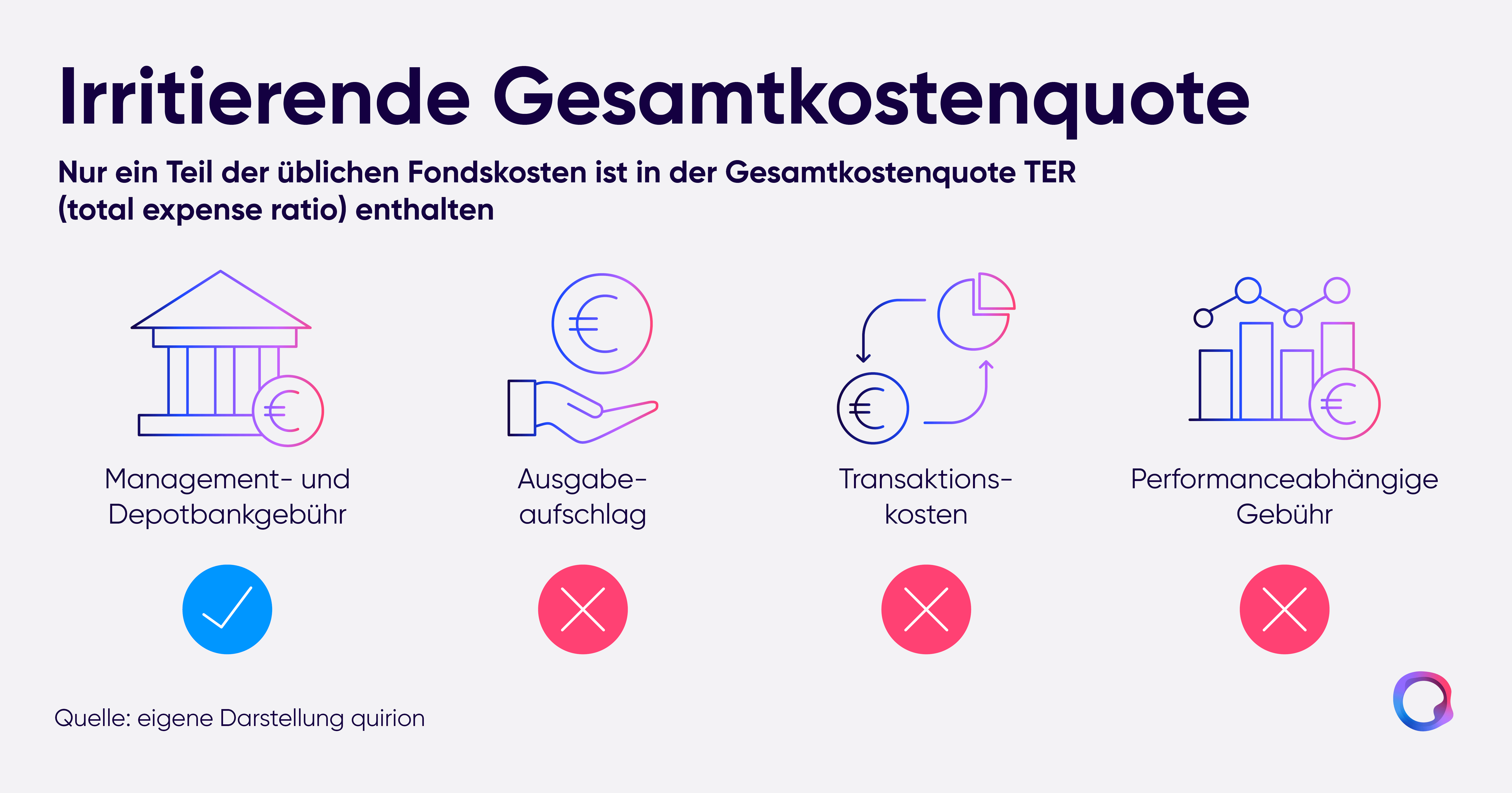

Um der Kostenfalle zu entkommen, ist Transparenz entscheidend. Die sogenannte Total Expense Ratio (TER) gibt Aufschluss über die meisten, jedoch nicht alle, Gebühren eines Fonds.

Es ist daher ratsam, auch den jährlichen Kostenreport des Brokers zu konsultieren, der weitere Aufschlüsse über die tatsächlich entstandenen Kosten gibt.

Sparen bei der Sparplanwahl

Besonders bei regelmäßigen Investments, wie Sparplänen, sollten Anleger auf die Ausführungsgebühren achten. Manche Banken verlangen hohe Prozentsätze bei jeder Sparrate, was über die Jahre zu deutlichen Mehrkosten führt. Hier lohnt sich ein Vergleich der Konditionen verschiedener Anbieter, um zusätzliche Kosten zu vermeiden.

Die Rolle der Zinsen

Neben den Gebühren spielt auch die Zinslandschaft eine entscheidende Rolle. In Zeiten steigender Zinsen kann es sich lohnen, liquide Mittel auf hochverzinsliche Konten umzuschichten, um auch hier Optimierungen vorzunehmen. Horst Schneider von AIR empfiehlt:

„Ein Wechsel zu einer Bank mit dauerhaft guten Zinsen kann sich mehr auszahlen als das ständige Springen nach den höchsten Angeboten.“